“New Normal” 這個Terms在2008年金融海嘯開時被廣泛使用,理解為在環球經濟大蕭條下,大家面對的「新常態」。習近平主席亦於2012年期間再次引用「新常態」去說明中國的高速增長期已經過去,當年中國每年「保八 」的指定目標不在,改為低速健康增長。

這個 “New Normal” 在最近的疫情下又再被引用。在全世界為了新冠肺炎引起的經濟重創下,大家如何面對及適應這個「新常態」。那究竟這個新常態是什麼?簡單來說就是以美國的無限量化寬鬆(Quantitative Easing,QE)牽頭,各國互相積極大印銀紙去救活國家本土經濟。印銀紙帶來的最大效果是什麼?就是「零」利率年代!我們亦把未來的超低息環境稱為 “New Normal” 。

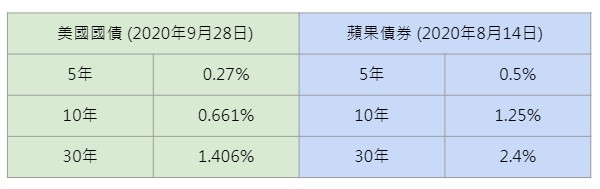

理論上美國印銀紙主要會用於購買美國自己的國債,今次甚至直接買入企業債,直接拖低全球利率。利率有幾低?可參照下圖:

2020年債券息率參考

全世界的息口都是跟隨美國的國債孳息率而行,在這個無限QE底下,「新常態」就是我們都要活在長時間極低利息的日子。現時本港銀行港幣定期的利息大約是0.1% – 0.4%之間,而美金的定期利息則是0%。我們在這個極低利息的環境下如何能面對或如何去投資?而甚至如何影響保險業?讓我們一起探討一下。