虎年首篇文章,恭祝各讀者虎年財源廣進、身體健康、萬事如意!

去年12月,我曾經在本欄撰文表示孳息曲線倒掛,美股將會出現危機,結果一如所料,踏入2022年,美股由升轉跌,跌勢至今仍持續。當中主因是美國通脹持續加劇,一月份消費物價指數(CPI)按年大升7.5%,高於市場預期,亦是過去40年以來錄得的最高升幅。為遏止高通脹,美聯儲局放鷹,表示今年會收緊貨幣政策,除了縮減資產負債表、減少買債規模,今年更有可能多次加息 。

通脹猛如虎,市場有分析員由最初預期加息四次,上升至近期的六次,甚至認為可能於本月內突然宣布加息。由於加息將會增加企業和國民的借貸成本,大大影響投資及消費意欲,因此傳統智慧上,加息往往對股市不利。去年底,市場已預期今年將會加息,美股正處於消化消息階段,因此三大指數年內皆錄得跌幅,如道指及納指年內都跌超過1500點,無論股票或債券投資者,相信已感受到加息帶來的負面影響。

原本筆者亦因為踏入加息週期而看淡股市前景,不過近期與合夥人Jacky Lee討論過後,發現加息並非想像中可怕。首先介紹一下Jacky的背景,他曾任本地及美資銀行的副總裁,此外他亦擁有多項專業資格,包括特許金融分析師(CFA)、香港財務策劃師資格(CFP)及金融風險管理師資格(FRM)。

經濟好轉方可支持加息

言歸正傳,為何投資者毋須太過擔憂加息周期呢?Jacky引用昔日美國加息周期對股市影響來說明,首先加息前市場較為恐慌屬正常現象,因為初期加息力度通常會較大,股市動盪亦是正常不過的情況。數據層面上,在2004年及2015年美國加息一個月內,美股三大指數確實錄得0.97%至6.38%跌幅。不過從6至12個月或更長線來看,過去多次加息周期,三大指數都錄得不俗的升幅。就以1997年3月起,為期18個月的加息周期來看,三大指數分別升逾17%至40%;2008年12月至2019年7月的10年間,道指及標指升超過2倍,納指更大升4.4倍。

要明白,經濟轉好是支持加息的重要因素,加息次數愈多,反映經濟愈好,雖然短期會有震盪,但從以上數據可見,於加息周期實行長線投資,往往能獲得可觀回報,同時已經購入含有投資成份保單的投保人,更不需為跌市感到憂慮。以銀行及保險公司最受歡迎的派息基金為例,一般派息部份有一半是來自股票派息,股息不會因為加息而派少了,同時,在加息環境下高息股的股價受影響較少,一般是不派利息的高增長股票影響比較大。所以如果持有派息基金這類比較穩定回報的投資,建議客人不要太過擔心,可以繼續持有。

對保費融資保單,長遠影響也不會太嚴重

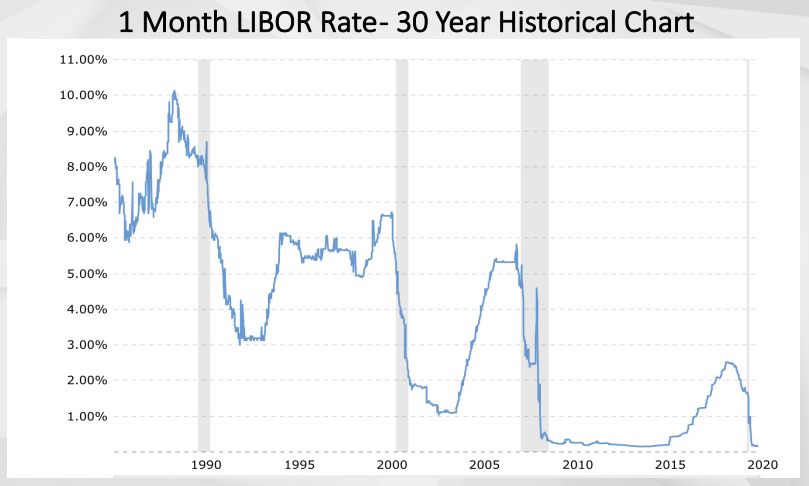

到於近年大熱的保費融資(Premium Financing)產品又會否受影響,首先再次不厭其煩解釋一下,保費融資是指購入保單同時向銀行抵押該保單,投保人只需支付小部份金額就可以買入整份保單, 原理與買樓並向銀行貸款相似。當然,加息是會提高借貸成本,以至不少投保人士憂慮保單回報減少甚至出現負增長。但其實投資者並不需要太過憂慮,從過去30年的倫敦同業拆息(Libor)來看,1990年時息率高達10厘,但過去10年間,利率有5年時間處於0.2厘水平,2015年美國加息後,息率開始攀升,2019年上升至最高2.6厘後迅速回落,2020年又再回到0.2厘水平。

一方面反映90年代的高增長已經遠去,另一方面,過去十多年,利率長時間處於1厘以下,並且在見頂後迅速回落。過去兩次加息周期,都是加息周期比較短,減息周期比較長。一般加息三年左右就會開始減息並維持一個長時間的低利率(畢竟量化寬鬆了一段長時間,利率不容易反回90年代高息環境了)由此可見,估計2022年這一次的加息周期並不會很長久,息率亦不會居高不下。更重要的是,過去經驗告訴我們,美國加減息不代表香港會跟隨。過往美國減息,香港也沒有完全跟足。