網上流傳以下的一句話

“無論你上一世造了什麼孽,只要你這一世炒中港股,應該都還清了!”

從這裡不難看到投資在中港股市股民的怨氣。像剛過去的2023年,就打破了恒生指數不曾連續下跌四年的歷史紀錄。這個市況,亦算是筆者從業三十年中面對最不容易操作的一個時候。

從股票投資的角度,我們願意把資金投放到一個資產類別 (Asset Class),都是相信這種資產類別的預期回報和當中蘊含的市場風險 (Risk return profile) 符合自身當下的投資胃納。這一個初心其實是非常重要的,但往往普羅投資者並沒有想太多就投進去。這亦正正是像香港特許金融分析師學會 (CFA Society Hong Kong) 這類型專業團體多年努力去做投資者教育的本意。

如何理解港股的表現

從近年的港股表現來看,投資者都會說:”港股不可投,遠離港股保平安。” 但大家要了解到,經濟是有周期的,市場隨著經濟發展的起伏而有所進退也是過程中必然的情況。聰明的讀者可能會說:”市場有波幅我明白,但現在是萬六點,十幾年前又是萬六點,那我們這樣投進去不是白費了嗎?” 有些人甚至將矛頭指向指數服務公司,怪他們把不應該納入成份股的股票加入了指數。這種指責就如身體發熱,你去怪那支探熱針顯示你體溫高一樣看錯了重點。全球普遍受關注的市場指數都是以成份股公司市值加權來計算,像近年大家至愛的標普500和恨極的恒生指數都屬於這一類型的指數。而當中納入指數成份股的標準也是預前公佈,過程專業亦不偏頗。為了達到充分反映市場整體狀況,指數公司一般都會將市場各種不同行業中較具代表性的大市值公司加進指數,以致指數本身在量化指標上,會有較強的正動能 (Positive price momentum)。 因此,在市場下行的情況下,市場下跌的幅度會較容易放大,反之亦然。貼地的說,大家愛的強勢指數會較有動能保持強勢。像港股這種頹勢,剛納入指數的高巿值成份股很容易就成為指數下跌的原兇。

至於指數沒有升幅之說,大家有一點要認識的是,我們在媒體看到的指數如恒生指數,它是一個股價指數 (price index)。意即它不包含股票分紅/股息的收益。恒生指數服務公司其實也有公佈恒生指數全收益指數 (total return index) 。在恒生指數現時處於16,000點位置左右時,全收益指數其實是53,400點。在恒生指數上次處於16,000點位置計起 (2011年10月4日) ,過去十多年,恒生指數全收益指數漲了52%。沒想到嗎?所以筆者常跟朋友打趣地說,可能大師提的40,000點預期是這個恒生全收益指數呢!(一笑,大師勿見怪)

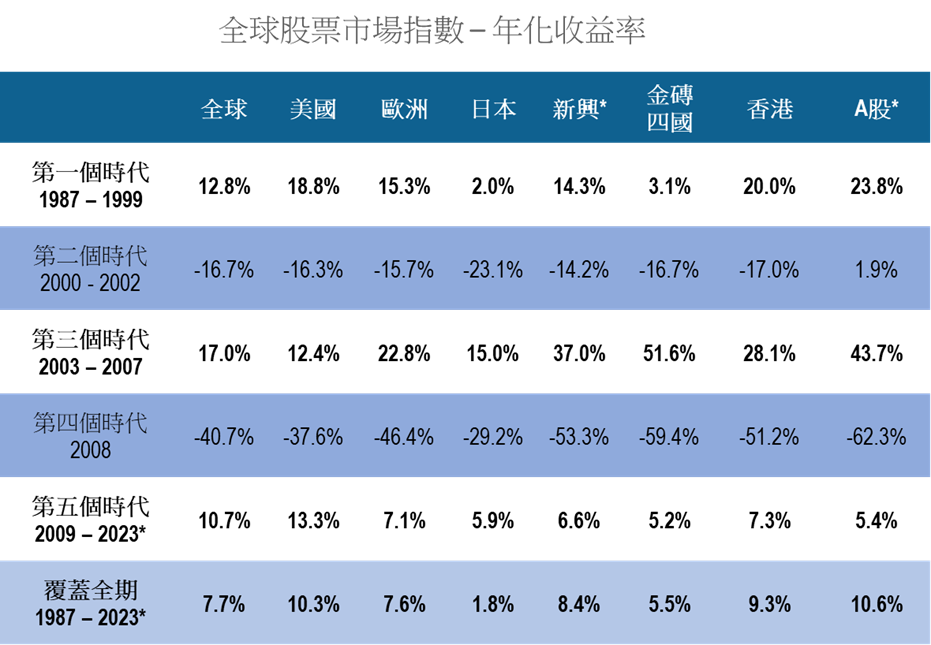

全球各地股票資產類別的收益

因此,要充分了解一個資產類別的特性,筆者做了一個表,去闡明全球不同地域股票市場在各個時段年化全收益的比較。為了避免各地方本地指數服務公司製作指數的差異,筆者選用了明晟MSCI 相應地區的全收益指數去計算每種資產類別的年化收益。

在表內,除了已發展市場指數,其他指數大多始於1987年,所以計算亦以此為始點。 筆者為1987年至2023年的市場周期分為五個階段。主要包括了指數始點到2000年科網爆破之前的第一個時代 (美國消費經濟的沿起),全球市場之後在科網爆破後經歷了三年的調整,再進入以金磚四國為主題的第三個時代。全球各地市場共舞,這也是筆者職業生涯中全球市場表現最燦爛的一段。之後美國的次按危機引發了全球市場整整一年的調整,最後量寬的開始把市場帶到第五個時代,直至現在。

從表內最下一行來看,我們不難發現,雖然走過各有特色的經濟周期,不同資產類別的長期年化收益率,在這三十多年的光景中其實是趨同的,而且這正正跟我們在投資專業學到的一個理論 —— 股票風險溢價理論是一致的 :

股票預期回報 = 無風險資產回報 + 風險溢價

美人在骨不在皮

當大家看到坊間不少對中港市場的評論時,他們的論點大多數都是出於他們對中港經濟發展進入弱周期的判斷,以至中美地緣政治變化對中港企業的負面影響而立。而我們要分清楚在當中,有多少因素是周期性因素,又有多少是結構性因素。這些因素的影響又是否足以改變一個資產類別的長期特質? 正如有些分析認為,香港過去能左右逢源,此情此景現在已不復再,香港因而已從國際城市變成國內城市。筆者覺得這評論是一個善意的忠告。就如在表內闡明一樣 : 香港既想如第一個時代中,乘著歐美市場的發展而興起,又想如第三個時代般分享新興市場崛起的一杯羹,就必需保持自身香港的特性。如果可以保持這獨特性,筆者深信,香港這個資產類別的長期特質依舊,土壤亦沒有變質,骨子𥚃還是那個美人,只是末來成功的難度要比以前高而已!

更新時間: 2025-07-15

更新時間: 2025-07-15  更新時間: 2025-07-15

更新時間: 2025-07-15