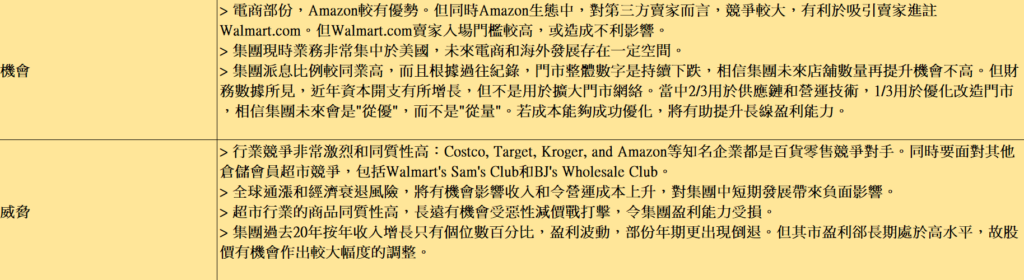

企業簡介

Walmart起初是一家位於阿肯色州羅傑斯的小型折扣零售商,如今已經成為全球最大的零售企業,在全球擁有數千家門店。

目前,該集團的主要營運重點在美國地區,同時也進軍非洲、加拿大、中美洲、智利、中國、印度等多個海外市場,提供實體零售店舖和電子商務服務。

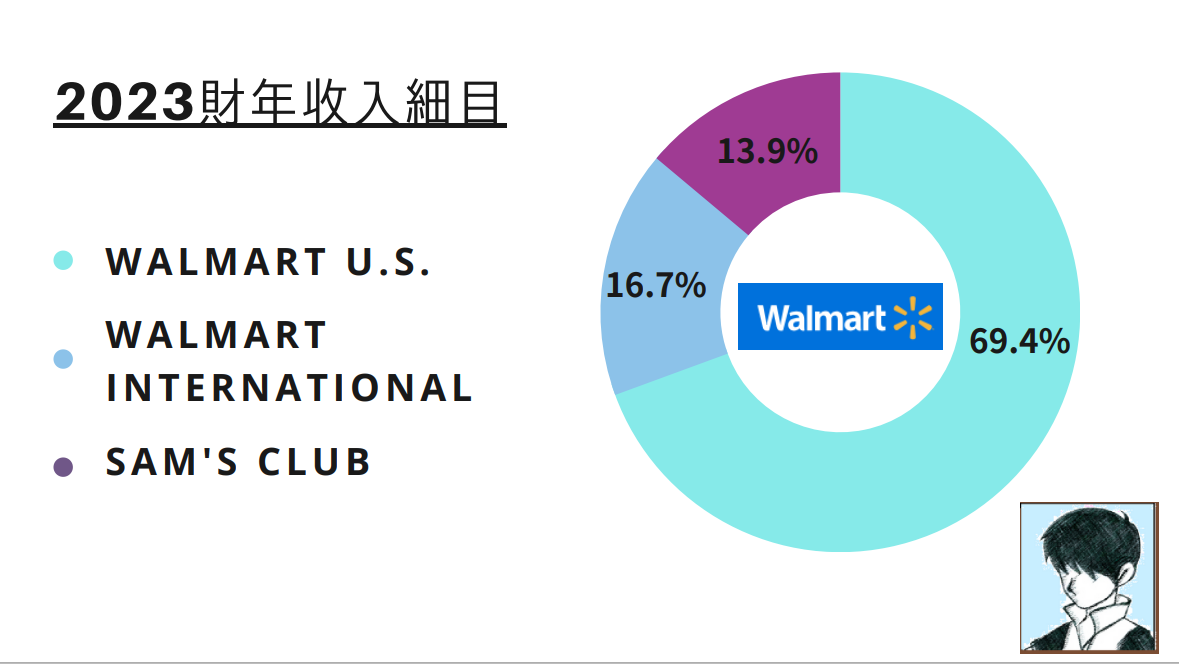

整個集團的業務大致可以分為三大部分,分別是Walmart U.S.、Walmart International、以及會員制的倉儲式超市Sam’s Club。

三大業務基本資料

Walmart US

集團業務重心,以2023財年計佔收入近7成。

集團在50個州和波多黎各設有商店,通過各種經營模式,包括超級中心、折扣店、鄰里市場等,配合不同地區所需提供服務。

同時,消費者也可以透過Walmart.com、移動應用程式進行線上購物體驗。

集團所走的是多選擇性的百貨路線,以品種齊全和每日低價(EDLP)作為集團的戰略基石。

Walmart U.S.主要提供三大戰略性商品:

1)雜貨︰包括乾貨、零食、乳製品,以及健康和美容用品、寵物用品、家居用品等。

2)一般商品包括:包括娛樂、耐用品、服裝、家居用品等(例如家電、床和浴室、家具和家居佈置、家居擺設等)。

3)健康與保健︰包括藥房、非處方藥和其他醫療產品、眼科服務和其他臨床服務。

Walmart International

為美國以外19個國家提供線上線下服務,2023財年計佔總收入1成半以上。

經營的市場包括非洲、加拿大、中美洲、智利、中國、印度、墨西哥等。

Sam’s Club

Sam’s Club會員店主要提供精選的優質新鮮食品和商品。

除了為會員提供精選平價產品,還會提供一些到店的周邊服務,例如旅遊、汽車購買、藥房、眼鏡、助聽器中心、輪胎和電池中心等支援服務。

這部份是走會員制倉儲超市路線,跟Costco(COST)模式類似,現時佔總收入逾1成。

經營狀況

Walmart已經有超過50年的歷史,從一家普通的零售百貨店逐漸發展成一家跨境的零售巨頭。

為了滿足市場需求,集團不斷地從傳統零售業擴展,陸續引入電子商務和會員制等服務,逐漸轉變為一家多元化且多渠道的大型零售百貨公司。

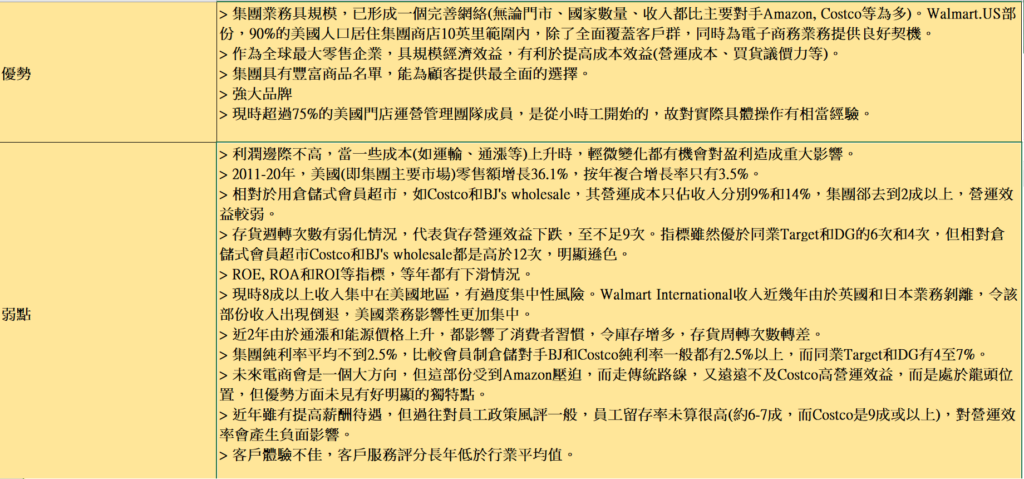

由於集團的門店在美國的滲透率非常高,大約90%的美國人口居住在距離集團門店10英里範圍內,這大大增加了顧客光顧門店的機會。同時,這也為電子商務業務的發展提供了有利的條件。

在商品方面,集團採用多品牌策略,超市的商品種類繁多,確保顧客能夠獲得最全面的選擇。

至於員工方面,目前超過75%的美國門店運營管理團隊成員都是從基層做起,從小時工開始工作。這令到他們在實際營運操作方面擁有豐富的經驗,有助於提高營運效率。

超市賺錢特點

至於零售超市行業本身,因為商品同質性高,故存在極大競爭性。舉例,你在百佳買一罐梅林牌午餐肉,它是不可能比惠康的好吃,所以,客人決定到那家超市買這罐午餐肉,就會取決於價格、優惠、購物便利度等產品以外的因素。

在這些因素中,「價格」一直是消費者最重要的考慮因素,所以,超市對客人殺價能力很弱,故此零售超市的利潤邊際非常低。

為了在這種極低的利潤邊際下生存,企業還需要努力提供更多的優惠和便利性服務給客戶,例如即日送貨、完善提貨點、附加服務等,以提高企業跟對手的差異性。然而,這些努力將進一步侵蝕企業的盈利能力。

在這種情況下,企業通常需要從購貨成本和營運效益中尋找出路,並藉此實現盈利。因此,規模效益對零售超市企業來說非常重要,因為規模越大,成本管理和營運效率就愈有可能得到改善,進而有助於保持一定的盈利水平。

簡單而言,你可以理解為超市的盈利不是透過商品價格「賺」回來,而是通過成本控制「慳」回來的。

同業毛利率比較

從零售百貨行業計,整體毛利率並不太高,大約只有1X至2X%。

就毛利率而言,集團的表現算是相對較好,相信是由於其在規模經濟下的優勢,使其能夠更有效地進行供應商議價。然而,當我們同時考慮整體的營運效益,就會發現情況並不完全一樣。

部分財務數據較弱

Walmart的確在收入、市值和品牌等方面,都表現出無可置疑的龍頭地位,憑藉規模經濟和完善的門市網絡,理論上應該能夠有效降低營運和人力等成本,從而提升每件商品的盈利能力。

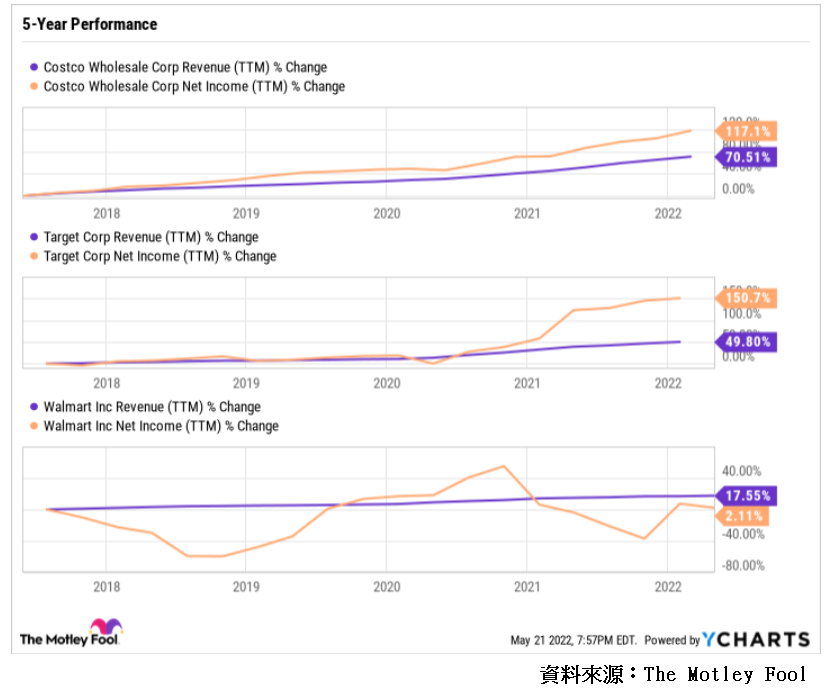

然而,從過去數年的數據來看,Walmart的盈利能力並未能體現出龍頭應有的表現。

這家上市超過半個世紀的全球零售業龍頭,儘管於行內毛利率表現不錯,平均約為25%,但純利率卻平均只有約2.5%。近年更曾一度下跌至2%以下,比同類對手Target(TGT)和Dollar General(DG)這些中型企業還要低半個至數個百分點。

就連毛利率只有12%的會員制倉儲式超市Costco,其純利率平均也能達到2.5%的水平。這顯示集團在經營和維持其龐大零售帝國的背後,需要付出相當高的成本代價。

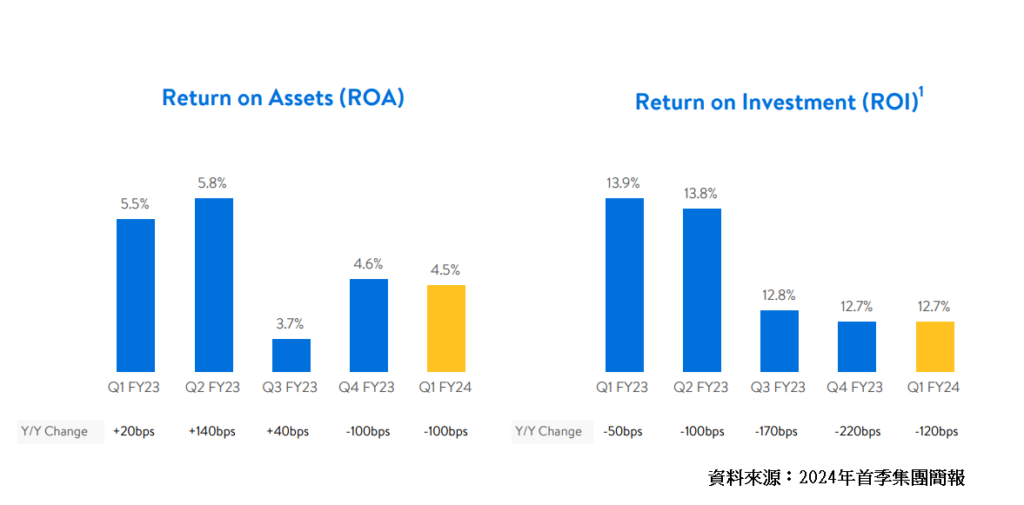

其次,我們會發現總資產報酬率(ROA)和投資報酬率(ROI)等指標,近年也出現下滑情況,顯示集團使用資產賺取利潤的能力正在減弱。

此外,「存貨周轉率(次數)」這個分析超市存貨經營效率的重要指標,雖然顯示集團依然勝過Target、Dollar General等對手,但整體趨勢卻是下跌。這代表公司將存貨轉換成銷售收入的效率下降,可能對未來的盈利能力產生不利影響。

近年經濟轉弱、通漲和能源價格上升等因素,不僅使得營運和運輸成本增加,還改變了消費者的購買習慣,導致整體庫存增加,存貨周轉率下跌,預期這個情況依然會困擾集團一段時間。

此外,Walmart的產品多樣性策略,將使得其庫存管理面臨更大挑戰。在經濟不明朗的大環境下,消費者可能偏好精打細算,部份品牌較弱或性價比低的商品,需求將會轉弱。這可能導致滯銷庫存進一步惡化,影響長期盈利能力。

為股東創造價值

雖然集團整體盈利能力未算強,但都有一些地方,是值得為Walmart加分。

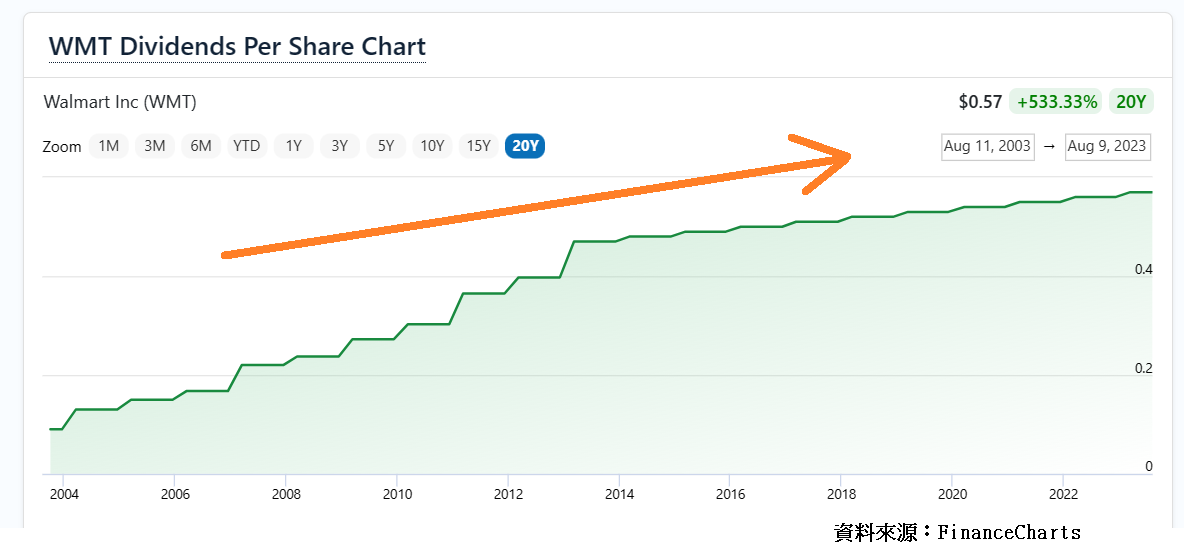

首先,其派息政策穩定,股息率大致都有2厘,且過去派息金額一直持續增長。雖然集團利潤有波動,但整體自由現金流尚算穩定,相信長線能支持其派息政策。

另外,集團都會進行回購股份。2022和2023財年,就分別投入超過90億美元進行回購,去提升股東價值。

2022年11月,公司批准了一項新的200億美元股票回購計劃,截至2023年1月31日,股票回購計劃中仍有193億美元的股票回購授權,能作為進一步優化股東價值的本錢。

未來發展走向

集團雖然憑著自身規模和財力,不斷發展不同的業務模式,包括具有較高增長潛力的電子商務。然而,在電子商務方面,要面對Amazon(AMZN)這個具有豐富經驗和高科技基礎的競爭對手的挑戰。

在傳統實體店方面,主要對手Costco在會員制倉儲超市領域取得成功。集團的Sam’s Club部份是相應業務,儘管比Costco擁有更多的門市和資源,但其收入和盈利能力並未能夠取得優勢。

相信集團中短期,只能走賺商品差價和節省成本的路線。在經濟大環境欠佳時,消費者對商品價格相當敏感,令集團上調價格空間近乎不存在。

過去幾年中,集團的門店數量一直在下降,甚至還剝離了一些地區的業務。因此,不要期望集團會像其他同業般,受惠於新增門市而造成收入增長。

在成本方面,集團的營運成本相對較高,佔總收入的比重超過20%,而主要競爭對手之一Costco比重不到10%。這種高成本結構並非近年來的通漲所致,而是過去就一直存在的情況。暫時未見有任何因素,可以明顯推動提價或大幅降低成本的可能,因此對於集團未來的盈利前景預期,我會偏向保守。

不過,集團長線依然有一些因素,是值得投資者持續觀察。

首先,儘管整體表現一般,但Sam’s Club部份作為會員制倉儲式超市,在收入和盈利增長方面表現優於集團平均水平。現時Sam’s Club佔集團總收入不到1成半,相信尚有一定增長空間。

此外,集團近年的資本開支持續增加,大部分投入在供應鏈和營運技術提升上,還有部分用於門市改造優化。雖然短期內難以看到顯著的成效,但長期而言,調整門店、優化營運以及提升技術都可能降低整體營運成本,對盈利能力產生正面作用。