近期,在中國一系列政策的提振之下,港股市場連續上漲。自9月17日收市價格計算,至10月4日收市,恒生指數累計漲幅高達28.7%,恒生科技指數漲幅為47.8%。

與股市大漲相伴隨的是一個有趣的現象,「港版VIX」——恒生波幅指數(VHSI)持續飆升。一般意義來講,大盤的波幅指數是被投資者當作「恐慌指數」對待,像美股市場,只有在市場大跌的時候VIX才會飆升。而此次港股卻在大漲的時候VIX飆升。這看似「反常」的事件背後的原理是什麼?

港股VIX的飆升,正是環球投資者通過做多看漲期權(long call)去參與此次港股行情的結果。同時,空頭平倉所帶動的short squeeze效應也增加了市場上漲的動力。

由於大量投資者買入看漲期權,因此期權莊家(做市商)便會拉高期權的報價,而這樣的操作便會自然帶動期權的引伸波幅率(IV)提升。

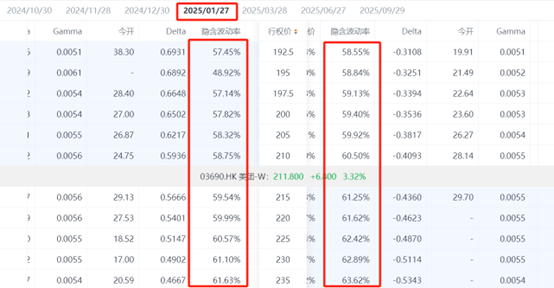

舉例,像美團(3690),明年1月到期的看漲看跌兩邊的IV都已經升到55以上,有的甚至超過60。在市場平淡的時候美團的IV普遍在40~45的範圍,現在高達60,可以說是非常之昂貴。

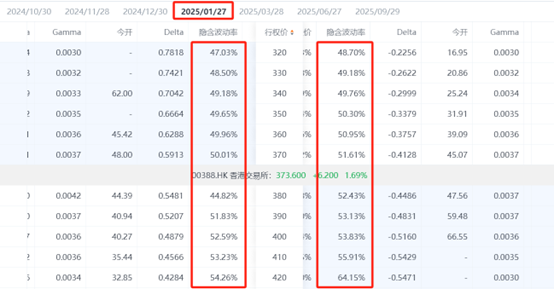

而港交所(0388),明年1月到期的期權,IV也普遍飆升到50左右。對於港交所這種平時IV只有20幾的股票,現在IV高達50,也是高到離譜的水準。

而例如理想汽車(2015)這種平時IV就比較高的股票,目前IV也在原有基礎上拉高了幾個level。例如明年1月到期的理想汽車價外call與價外put的IV已經見到70的水準,價內call的IV稍微回落,而價內put的IV更是飆到70以上。

IV如此高昂,使得做多期權(long side)不是一個划算的策略,相反賣空期權(short side)卻是有著數的。因為拉長時間週期來看,大盤最終會回到低波動的狀態,而IV也一定會回落到正常合理的水準。

當然,目前幾乎全部股票的價格都處在高位,硬是去做short put也會比較辛苦。最佳的策略是等大市稍微回落調整,且IV尚未回落到中低水準之前,趁機分階段去建立short put倉位,以獲得股價上漲與IV回落的雙重收益。