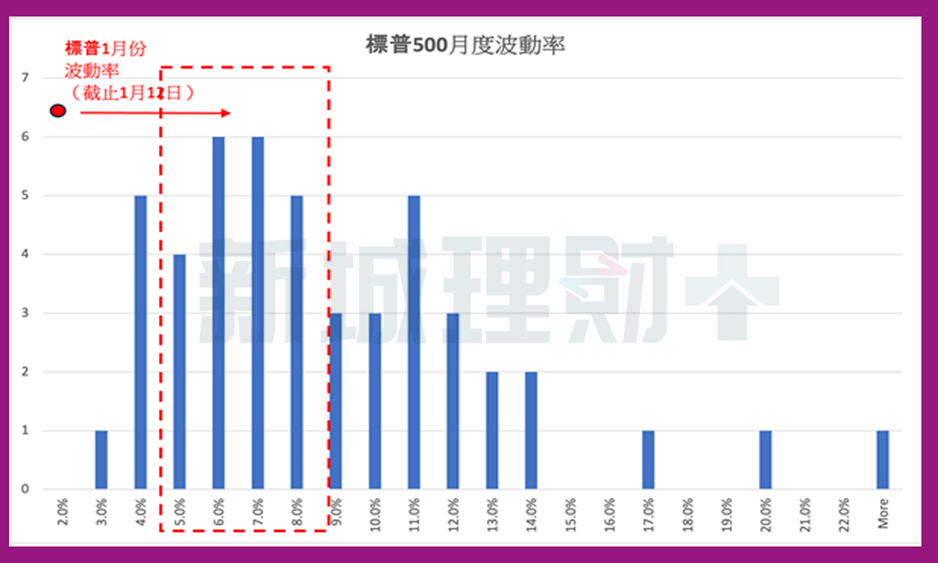

自2020年以來,標準普爾500指數(SPX)月度波動率有83%的可能性落在4%至14%的範圍內。這種波動性是根據指數的最高點和最低點來定義的。在此期間,SPX平均波動率為8.35%。然而,如果我們排除新冠疫情期間經歷的極高波動性,平均月度波動性將降至7.69%。

截至目前,1月過去兩週後,SPX仍保持在2.42%的相對較低月度波動率,遠低於8.35%的歷史平均值。同樣,2024年1月的每日波動率為0.46%,與2023年12月的0.48%相當,但仍遠低於0.93%的歷史平均值。

另一個相關指標是月波動率與日波動率的比率,截至1月12日為5.23,低於2023年12月觀察到的11.39和歷史平均值9.40。這些波動率數據表明,與歷史平均值相比,過去兩週的SPX波動率較低,這表明2024年1月未來幾週的波動率可能會增加。

基於此分析,我們假設SPX月度波動率將從目前的2.42%上升至4.50%,比2023年12月的波動率低15%。因此,該指數可能會大幅上漲或下跌,以滿足該月度波動率期待。在第一種情況下,假設SPX從上週五的水平上漲,我們預計1月份SPX的最高點將達到5,008,較1月12日的水平高出4.76%,達到歷史新高指數等級。在第二種情況下,假設SPX將從上週五的水準下跌,那麼1月SPX的最低點將為4,579點,比1月12日的水準低4.22%。如果我們假設每月波動性較高,則該指數的潛在上漲和下跌空間將會更大。

那麼,我們應該為哪種情況分配更高的機率呢?

考慮到我們對美國市場廣度的分析,我們預計第二種情況的可能性更大,特別是在1月2日20MA%(20日全市场移動平均線百分比)與100MA%(100全市场日移動平均線百分比)之間出現死亡交叉之後。

一些市場基本面支持看跌的市場觀點:

- 上週五(1月12日)公布的銀行獲利普遍令人失望;

- SPX2024年第一季每股盈餘(EPS)的預期年增率為7.0%,考慮到經濟放緩,這一增長率我認為過於樂觀;

- 加上2024年的預測PER(市盈率)已達到20倍,在經濟增長放緩情況下,20倍絕對不便宜。唯一讓市場估值提升的原因是科技股繼續增長創新高,尤其是AI有關股票,但大部分AI股票在一月底或者二月才公布業績;

- 過去兩週股市主要由科技股支撐,而非科技股表現不佳。科技公司獲利或指引的任何令人失望的情況都可能導致市場下跌;

- 從歷史上看,聯準局會議前市場往往疲軟,下次會議定於1月30日至31日;vi)自2023年10月底以來,美國市場已上漲13%,因此在未來出現任何潛在反彈之前,近期的調整將是健康的。

總之,我們預期2024年1月剩餘時間內美國市場的波動性將增加。根據我們的分析,我們預期潛在的下行空間將大於潛在的上行空間。我們建議不要只依賴定向投資,而是考慮採用買進選擇權的多頭跨式(long-straddle)策略,並偏向下行。如果不能買賣期權,簡單建議是買潛在增長率高的科技股,然後買SPXU來作為短期市場對衝。

美股期權交易戰略專家 張永恒

張永恒(Wallace),CFA,是一位經驗豐富的分析師,擁有超過15年的行業經驗,連續多年以來,他被權威刊物評為頂尖的互聯網分析師,並參與了13家上市公司的成功上市籌集工作。

在過去幾年中,Wallace從行業研究發展到宏觀量化分析,並開發了一套成功的美股期權交易戰略。他的投資組合在連續多個季度中保持增長,2023年增長率達到了23%。他希望在這裡與大家分享如何運用期權來提升投資組合的增長,並降低風險。無論是在牛市熊市,他希望大家都能夠獲得收益。