根據我們專有的量化模型,我們的基礎方案預計,與2024年2月收盤價相比,標普500指數(SPX)將在2024年3月最高上漲3.39%。然而,也存在3.11%的潛在下跌空間,2024年3月SPX指數可能上漲或更多。

以下對我們的預測模型進行解釋:

2018年以來,SPX的長期月波動率為7.81%。在多頭市場中,月波動率平均約為6.43%,而在熊市中,月波動率則躍升至13.22%。在牛市期間,SPX通常會出現連續幾個月的低波動期,然後是1-2個月的高波動期。牛市期間正常的低波動期持續3至6個月。繼2023年11月的強勁反彈(月波動率為9.33%)後,標普指數連續三個月(從2023年12月至2024年2月)波動率低於平均值。雖然我們仍然預期2024年3月的基本情況波動性較低,為5-6%,但2024年3月波動性較高的可能性正在增加。我們的基礎方案假設2024年3月的月波動率為6.50%。

除了月波動率外,我們還根據季度波動率分析預測了2024年3月的指數表現。SPX長期平均季度波動率為13.87%,而多頭季度波動率為12.23%,熊市季度波動率為20.09%。目前SPX2024年第一季季度波動率為10.93%(截至3月1日),低於多頭平均12.23%,但上漲空間僅1.30%。綜觀2018年至23年第四季的多頭市場,SPX僅有一個月的波動率超過多頭平均波動性。然而,在2020年第二季至第四季期間,SPX連續三個季度超過平均波動率,根據歷史模式,概率約為10%。SPX23年第4季波動率為16.09%,高於多頭市場平均值。因此,我們的基礎方案假設SPX將遵循常規模式,24年第一季的波動率低於長期多頭平均12.23%。

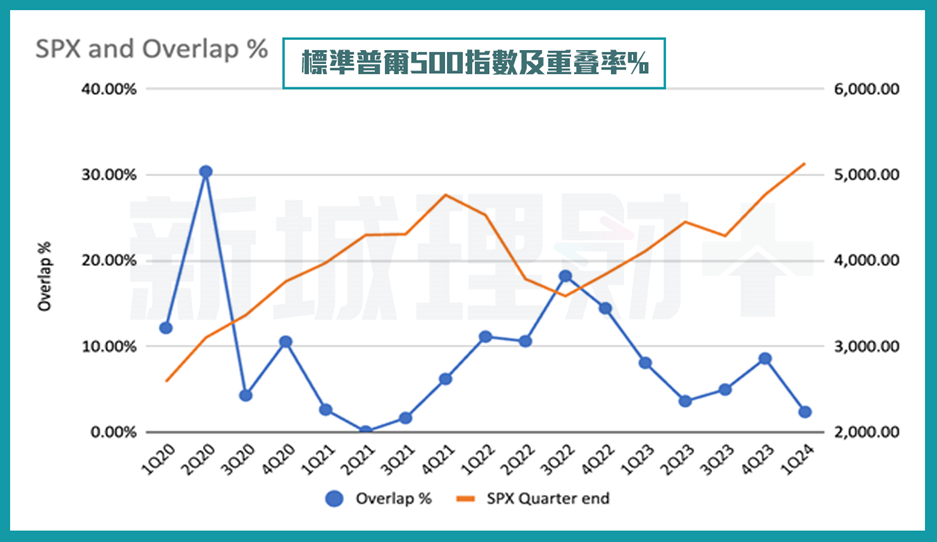

我們也通過檢視季度指數蠟燭圖的重疊情況開發了一個估計模型。SPX長期平均重疊率為9.20%,而多頭季度重疊率為7.66%,熊市季度重疊率為12.06%。牛市期間重疊率較低,顯示長期連續上升趨勢,這是美國市場多頭期間的典型現象。目前,2024年第一季與2023年第四季的重疊率僅為2.33%,為2018年以來第三低。2021年多頭期間,SPX重疊度在2021年第一季為2.60%,在2Q21為0.04%,21年第三季為1.62%。由於近期美國經濟和人工智能主題的看漲情緒,標普500指數可能會重覆類似的模式,在市場逆轉之前呈現連續上升趨勢。但在此期間,季度市場波動幅度僅在7.25根據我們專有的量化模型,我們的基礎方案預計,與2024年2月收盤價相比,標普500指數(SPX)將在2024年3月最高上漲3.39%。然而,也存在3.11%的潛在下跌空間,2024年3月SPX指數可能上漲或更多。

根據上述分析,基於每月波動率6.50%的假設,我們的基礎方案預計SPX將於2024年3月達到最高點5,268.80,最低點為4,937.55。鑒於自2023年10月以來的強勁反彈,在經歷了五個月的上漲之後,預計2024年三月將出現一些獲利了結是合理的。然而,由於對美國經濟軟著陸的高度預期、美國即將降息、保守的2024年第一季SPX預測以及積極的人工智能情緒,牛市運作應該會在2024年第二季繼續。

請注意,此量化模型僅供內部投資參考。它是基於歷史指數模式。我們分享此模型僅供讀者參考,不應被視為投資建議。

美股期權交易戰略專家 張永恒

張永恒(Wallace),CFA,是一位經驗豐富的分析師,擁有超過15年的行業經驗,連續多年以來,他被權威刊物評為頂尖的互聯網分析師,並參與了13家上市公司的成功上市籌集工作。

在過去幾年中,Wallace從行業研究發展到宏觀量化分析,並開發了一套成功的美股期權交易戰略。他的投資組合在連續多個季度中保持增長,2023年增長率達到了23%。他希望在這裡與大家分享如何運用期權來提升投資組合的增長,並降低風險。無論是在牛市熊市,他希望大家都能夠獲得收益。

更新時間: 2025-08-29

更新時間: 2025-08-29  更新時間: 2025-08-29

更新時間: 2025-08-29