企業簡介

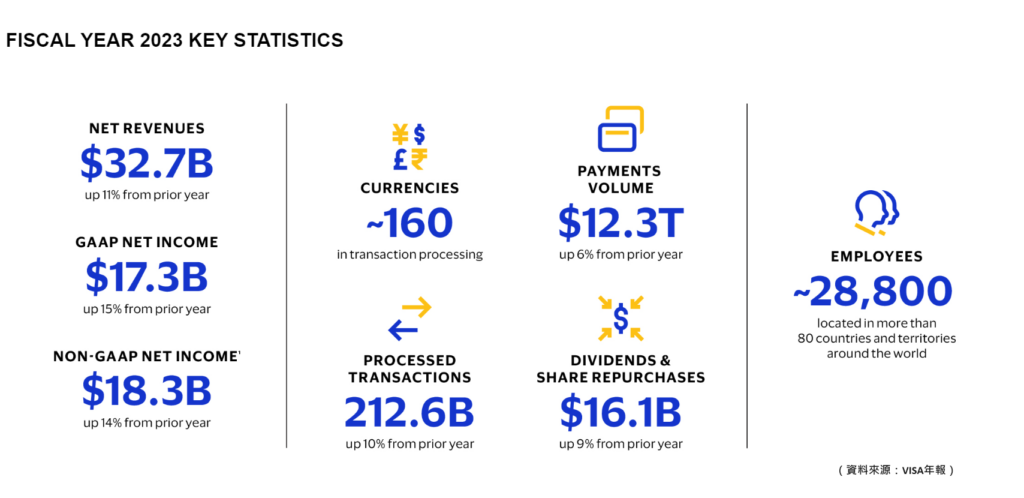

VISA為全球領先數字支付處理商之一,一年處理數千億筆VISA品牌的支付和現金交易,相當於平均每天數億筆交易。

現時集團在200多個國家和地區運作,擁有超過15,000家金融機構客戶,使用其產品和核心業務解決方案,包括個人客戶、企業和政府賬戶持有人的信用卡、借記卡、預付卡等計劃。

VISA的核心網絡為VisaNet,是目前世界上最大的交易訊息處理網絡之一,為客戶、消費者、商戶、企業和政府等機構,提供安全可靠的結算處理服務。

每年處理支付和現金量高達13萬億美元,收入來源主要來自交易清算和相關支援服務。其次,就是在跨境業務和兌換貨幣時,所產生的服務收費。

除了數字支付服務外,同時為客戶提供增值服務,包括發行人解決方案;驗收解決方案;風險和辨識解決方案;和諮詢服務。

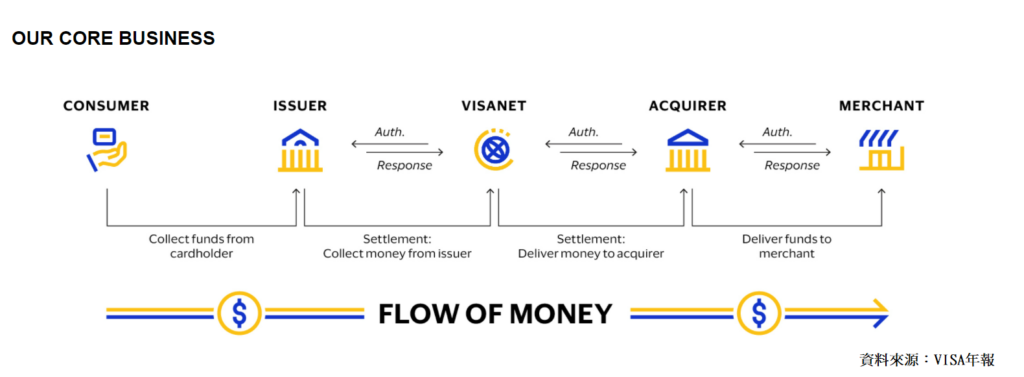

業務核心

不少坊間投資者會誤會,認為VISA是銀行般的金融機構,或者是發卡公司。其實VISA跟Master Card、JCB、American Express美國運通、UnionPay中國銀聯等,都是國際發卡組織的成員。

發卡組織不會發行信用卡、提供信貸或設定費率和費用,也不會從任何這些活動中賺取收入或承擔與這些活動有關的信用風險。其主要功用是在全球,作為商家、不同機構、消費者進行交易時的橋樑。

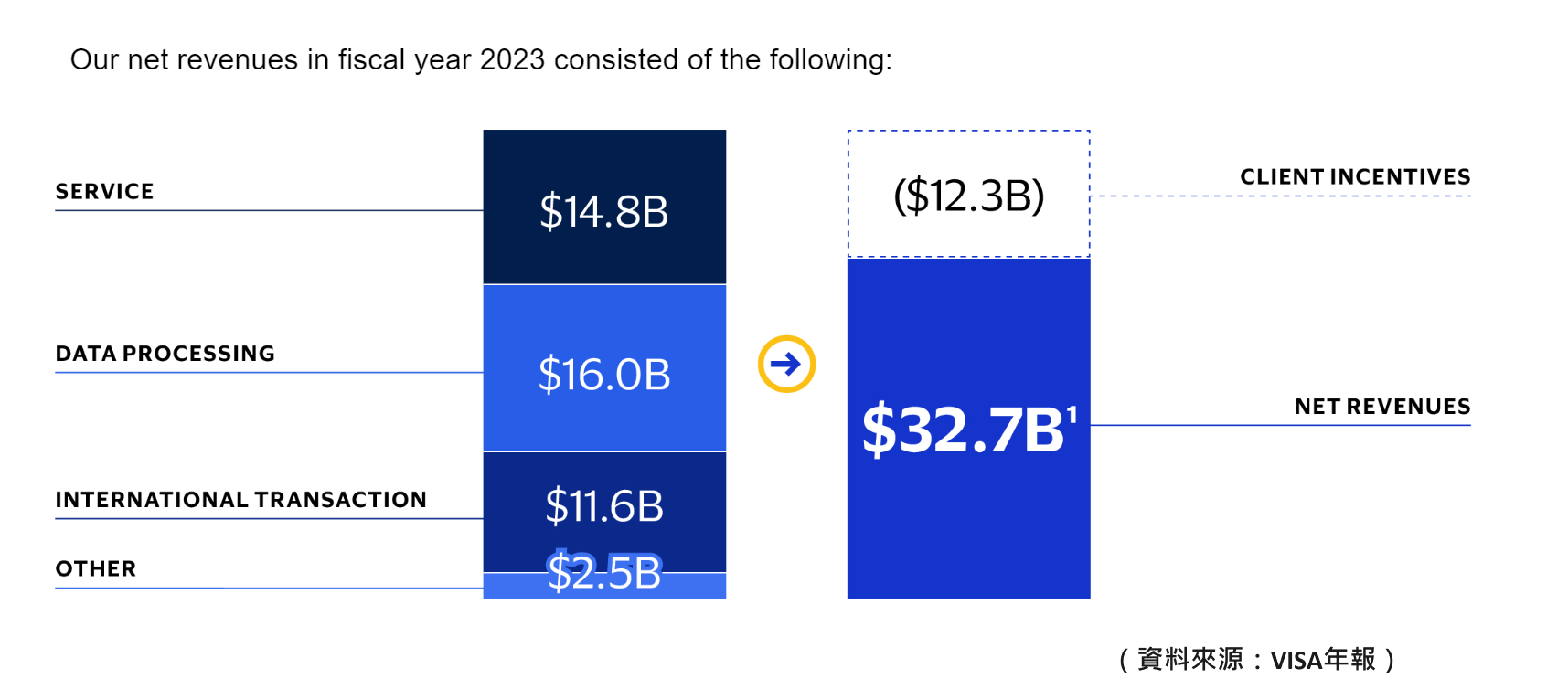

集團真正的營業額,是指服務收入、數據處理、跨境交易和其他業務部份收益,再扣除客戶激勵計劃成本後的淨金額。

VISA核心業務,並不難理解,以VISA C2B支付交易為例,消費者使用VISA卡從商家處購買商品或服務。商家將交易數據提供給收單機構,通常是接受VISA卡或支付產品的銀行或第三方處理公司,以進行驗證和處理。

通過VisaNet,收單機構會將交易數據傳送至VISA。VISA再負責聯絡發卡機構進行驗證,以確認賬戶持有人的賬戶或信用額度,是獲得相關授權,來決定交易被接納與否。當交易獲得授權後,發卡機構將向收單機構支付相當於交易價值的金額,減去交換報銷費,然後向消費者收取交易金額。

而收單機構,則將購買金額減去商家折扣率後,支付給商家一方。透過一系列驗證和交易動作,為商家和消費者提供便利、安全、高效的支付服務。

服務多元化

集團除了從交易量賺取收入外,刷卡得來的數據,也有助於為商用客戶提供業務發展、市場分析等支援服務。

其次,為進一步提升客戶使用VISA交易的意欲,集團加入不少附加功能。例如VISA秘書服務,能自動為用戶預訂當地旅遊,無論是晚餐訂位、紓壓 SPA、高球娛樂還是家庭活動,都能提供一站式建議。旅遊點指南,助用戶更深入探索當地景點,參與在地生活。還有,提供全球意外與緊急醫療支援等。

這些功能不單為持卡用戶,提供便捷外。加盟商戶獲得銷售機會,也得以提高。為集團、消費者和商戶,創造共嬴成果。

早前受疫情帶動增長

信用卡雖然稱不上新科技,但隨著社會消費模式轉變,無現金支付日漸普及。為集團業務成長,持續提供養份。

再加上,疫情期間大眾被迫足不出戶,不少以往習慣以現金交易的消費者,都慢慢轉移至無現金支付模式。

根據集團數據,電商方面消費規模,已經是疫情前的1.5倍。而且,有近6成的消費者,認為網上消費已成為習慣。不會因疫情過去,而出現改變。

過往幾年的疫情期間,人們為了避免接觸,感應式卡片及感應式行動支付的應用程度的需求,也有明顯增長。現金交易消費者,已漸漸走進無現金化的方向,加速推動了行業的發展。

跨境業務,具競爭力

VISA在同業中,環球網絡算是較廣闊的一間。但在歐洲地區匯率上,VISA遜於主要對手Master Card,是一個扣分位。

不過,差距並不是十分嚴重。而且,VISA其餘地區的匯率,依然保持行內領先優勢。

現時集團跨境支付佔收入比重,比Master Card稍高。但以相關收入計算,比Master Card平均高近3至4成。

由此可見,雖然部份地區VISA匯率不佳,但市佔依然維持較高水平。相信是由於VISA完善市場網絡、高便利性和分散市場策略,抵消了匯價上的弱點。

市場競爭,依然激烈

科技進步,為業務帶來機遇的同時,也帶來新挑戰。過往支付結算市場,基本上是信用卡的天下。但近10年,全球支付領域競爭變得激烈,支付寶、微訊支付等新興交易模式開始盛行,令行業出現新挑戰。

其次,集團在部份國家發展,依然受制於當地法規,未能取得突破性進展。在俄羅斯,法例禁止了VISA處理其國內交易。中國中央銀行控制的國家支付卡系統(NSPK)是唯一允許在國內處理的實體,在中國,銀聯仍然是國內支付卡交易的唯一處理商。

儘管集團已向中國人民銀行(PBOC)申請,希望在內地經營銀行卡清算機構(BCCI),但批准的時間和要求,仍未確定。審批過程有機會長達數年,就算成功申請,依然要面對國內支付網絡(如支付寶)競爭,未必有絕對優勢。

MIR(俄羅斯的支付系統)和銀聯分別在俄羅斯和中國迅速成長,除了本土發展外,並積極推行國際擴張計劃,都會對集團業務造成威脅。

加密貨幣支付,日漸普及

2022年,集團對美國、加拿大、巴西、新加坡、香港、阿聯酋、德國、愛爾蘭和俄羅斯共9國的2,250名小企業主進行調查。在這9個國家中,有25%的店家計劃在2022年接受加密貨幣支付。

同時,該研究還找了美國1,000名成年人與分佈在上述9個國家中的500名成年人接受訪問。約有13%受訪者,希望機構或店家能開放加密貨幣支付功能。

由此可見,不論是消費者和商戶,都有一定使用加密貨幣交易的意欲。集團在該部份提前佈局,為未來發展打造了良好基礎。

因應時勢,布局加密貨幣市場

近年,加密貨幣市場急速發展,由過往只是小眾的玩意,變成一個具規模的新經濟圈。不過,在生活上的支付應用,依然只處於萌芽階段,因為當中依然存在不少問題。

人們對加密貨幣的認知度,雖然已經大幅提高,但應用層面的知識,依然是十分貧乏,但由於這些缺憾,也為VISA創造了一個發揮的機會。VISA首席財務官Vasant Prabhu表示,集團正努力建設自家生態系統,令加密貨幣可以像其他法定貨幣一樣,輕易地應用。

集團現時跟約多個加密貨幣平台合作,提供Crypto-linked Visa Card計劃,目的是希望在這班加密貨幣的主流用家身上,抓住其日常消費支付,以至轉換成法定貨幣等商機。

VISA加密貨幣卡,能在全球8,000萬個商店消費。商戶不需要作出任何改動,賺到的加密貨幣會自動轉換成法定貨幣收益。

用家也不需要在購物時,不用特意搜尋接受加密貨幣的店家。所有從加密貨幣到法定貨幣的兌換,都可在系統上處理。在店內或網路上,它就像一般的VISA交易模式無異。

除此之外,集團正在構建一些基礎設施功能和增值服務,以支援未來加密貨幣的相關應用,包括未來的數字貨幣結算、幫助金融機構創建加密貨幣產品的新Visa Crypto API平台、協助中央銀行評估數字貨幣等服務。

在加密貨幣世界裡,提取現金從來都是重點難題。過往用家要將賺到的加密貨幣,重投實體市場消費,是需要先從交易所進行買賣,將加密貨幣轉成現金。再從銀行戶口轉帳,或到服務中心提現,是一個相當費時的過程。

VISA於全球200多個國家,部署超過100萬部櫃員機,能幫助用家輕鬆轉換和提取法定貨幣,大大節省操作和時間成本。再進一步,用家更可選擇利用儲於VISA卡中加密貨幣,直接進行實體消費,省卻了提現的程序。

VISA鏈接卡程序為加密貨幣用家,提供前所未有的便捷,相信有一定吸引力。當加密貨幣更普及,預期會對集團交易量和兌換業務,有正面幫助。