恆指從2021年2月的高位31183點回落至今,不足三年的時間,已經回落至17000點附近。隨著各項困擾市場的七大因素逐漸散退,整體市場將會迎來一個較大的反彈機會。

(一)通脹回落加息到頂

疫情在2020年開始,港股見頂則在疫情發生後的一年,隨著美國大放水,帶動全球股市當年大升。同一時間,由於供應鏈斷裂、物價通脹高企,美國聯邦儲備局需要展開加息壓抑通脹。如是者,2022年3月開始加息週期,連續11次加息,令美國基準利率從0-0.25%提高至5.25%-5.50%,累積幅度達到525個基點。

在加息的過程當中,息口上升帶動估值壓力,當然亦都出現一個所謂的經濟壓力。美國通脹的壓力下,整體企業的盈利質素亦面臨挑戰。這兩方面其實已經有反轉。首先通脹率已經出現回落,以及大家對未來通脹的預期回落。

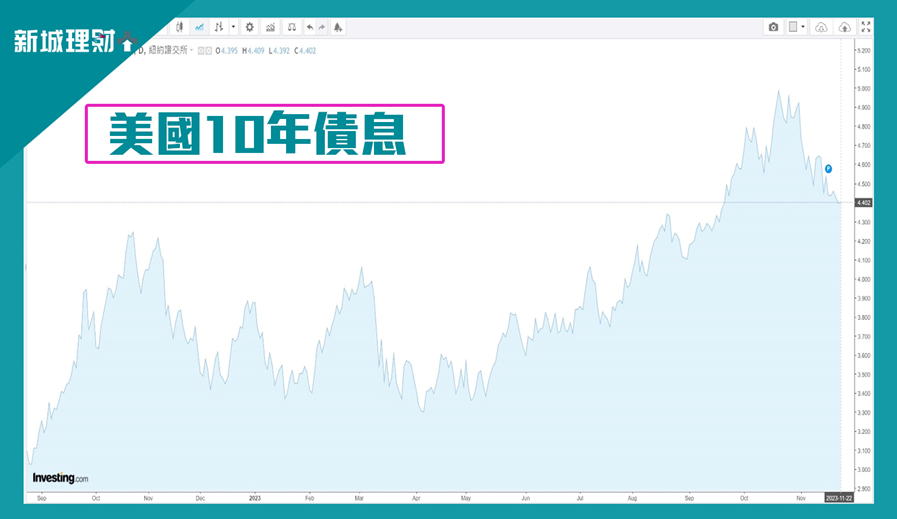

(美國十年期債息走勢)

美國十年期國債孳息率今年最誇張的時候升穿5厘,令市場好驚恐,但之後就出現了美國美國居民消費價格指數(CPI)見頂的言論。美國9月CPI仍然是3.7%,不過到了10月份就下跌至3.2%,比市場預期的3.3%要低。而且美國生產者物價指數(PPI)在9月份錄得0.5%之後,11月出現-0.5%,較市場預期的0.1%要差。因此,美國十年期國債孳息率在11月開始出現一個很大幅度的下滑。

債息的下跌,令美股出現修復一部分的修復。例如美國納斯達克指數在從10月12日下跌至10月26日,其後納斯達克指數回升,修復了10月的失地。

相對地,恆生指數及恆生科技指數的表現相對較美股差。

其實美國通脹壓力減少之後,10年期美國債息亦開始回落至4.4厘附近,市場亦都開始預期聯儲局會開始減息,甚至停止加息。

因此,對於困擾港股的第一大因素——通脹因素就可以剔除。

(恆生指數走勢)

(二)美匯指數回落

美匯指數亦是影響世界估值的因素。從2021年、2022年開始,我們見到美元處於非常強勢,美元強勢令到資金流向美股市場。美匯指數從2021年的低位月89.2附近一直攀升至2022年10月高位114.8附近,接近115的水平。

同一時間,新興市場貨幣就貶值,包括日圓、人民幣都貶值得好厲害。

雖然美匯指數隨後有所回落調整,但最近半年亦都出現過從99.5附近急升至超過107,都一度令到新興市場的股票下跌。

(美匯指數 及 美元對離岸人民幣)

美匯指數、美元的高低,是決定了資金流向,例如人民幣,今年以來人民幣貶值的壓力就很大,因此中港股市註定無運行。

匯率變化索帶動出來的資金流向,目前已經開始壓力減少,沒有那麼大的壓力會令我們未來股市的空間擴大。

(三)中美關係紓緩

除了資金外流,影響中港股市的第三大因素就是中美關係或者中美博弈。中美博弈從特朗普時代一直延續到拜登時代,美國與中國的關係就與鄰居般互相爭吵。

在這種爭吵下,資金都不敢投資中國。例如國家主權基金、退休基金都不允許投資中概股或者中資股。但另一方面,在過去一年多的時間裡面,無論看淡中國經濟或者看淡相關行業或者擔心地緣政治局勢愈演愈烈都好,都引發資金整體外移,加上人民幣貶值的原因,就會看到中港股市難上升。

不過11月中美元首「習拜會」在三藩市的會面,大家有交談,雖然並未至於握手言和,或者回到奧巴馬年代的「你中有我,我中有你」的局面,但求同存異的感覺強烈很多。

這亦是我們隨後發現這是一種極致的發展,是一個拐角點。

(四)中國經濟

中國經濟在疫情之後,很多人都希望能夠迅速大幅度攀升。可是,受到內房板塊的困擾和壓制,以及出口的壓力等因素,令中國經濟的復甦並沒有預期般好。

國務院今年初定下了5%的經濟增長目標,大家都認為保守,大家都認為應該可以進取一些,但回頭看,國務院定下的目標有相當高的水平。本身以為5%的增速是一個很低的數字,但結果成為了一個偏高的目標。

今年10月份開始,經濟數據開始有一點發力,明年經濟應該會好一點。因為消費板塊會因為房地產板塊的修復而跟隨修復。

(五)利率影響下的估值

當利率從0%提高至5.5%,其實對於估值有一個很大的折現率,但現在看到美國加息見頂,同一時間就代表著整個估值折現率會減少。無論恆生指數還是恆生科技指數。所以到了一個極致的拐角點,跟著利率變化的各方面估值亦會變化。

另一方面,目前恆生指數市盈率回落至8倍-9倍附近,在歷史市盈率裡面屬於一個非常便宜的估值,而息率大概保持3厘至4厘左右。過去幾個星期,很多行業或者個別股票很多都低位反彈,買了就好像送錢一樣。若在兩年後會看今年的估值,你可能會後悔現在為何不積極一點,為何不貪婪一點,為何要那麼恐慌。

(六)行業監管問題

這幾年困擾港股的一大問題就是中央監管問題。譬如教育板塊、遊戲板塊、TMT板塊,甚至共同富裕的口號。但目前我們已經逐步看到無論對滴滴出行,還是阿里巴巴,該罰的都罰了,該整改的都整改了。

好像滴滴出行,業績已經大幅度復甦,證明監管問題已經逐步消退。監管釋放出鬆動的話,投資者會看得比較正面一點。

(參考文章: https://metrofinanceplus.com.hk/41680/龍稱-滴滴出行-網絡安全 )

(七)業績緩慢復甦

科網股剛剛出的第三季度業績其實並不差,包括騰訊、阿里巴巴。最差的可能識京東,不過網易、快手、百度等大型科網股業績並不差。這就是告訴我們,如果沒有新的壓力點的話,科網股通過成本控制或者自然增長,其實可以保持到一個不錯的收入。

在整批科網板塊企業裡面,其實有很多優質企業的存在,所以綜合上面所描述的七個因素,宏觀方面、基本面其實已經處於一個很關鍵的位置。

我們需要扭轉一直以來悲觀的心態。

回到恆生指數,這幾個月恆指一直嘗試低位,擔心會再次失守17000點的位置,但實際上並沒有跌穿。在短時間內,處於一個熊轉牛的過程當中,必定有很多人懷疑,懷疑這種市況會不會上升。一旦回升,大家有懷疑是否過度樂觀,投資者已經被訓練成為驚弓之鳥,有少少動作的話,都話令投資者紛紛獲利。

這半年以來,每當港股成交金額超過1000億元的時候,就是指數見頂回落,或者見底回升,因為大家都急忙在高位或者低位調整自己的倉位。但最近一兩個星期,成交增加了,日均成交可以回到1000億元左右,若加上年底例旺的情況,目前港股的感覺就是拐角點、轉角位已經到了。

總之,恆生指數能夠升穿20000點,甚至企穩的話,到時候就會確認到轉角位出現。

在這時候,投資者可以設定一個嚴格的止蝕位置在17000點,心態方面要變得相對較為積極進取。

【關於 #龍稱】

佛教徒。龍天護法之象,心法相稱之本。少年時移居香港,高中開始接觸財經訊息並學習投資,至今凡三十年。投資既是個人興趣,亦為終身事業。曾任職於《信報》,與曹仁超先生結下忘年之交,有師徒之情。後曾就職於歐美投資銀行。

財富多寡與否在因果,也在心量,因果展現為運氣與能力,心量可改理解為布施、渴望、蓄水池等等,心量越大,福報也越大。在每一個當下把握主動,以積極態度守護財富乃至人生愿望,財富增長、心想事成是必然結果,也能為有緣人帶來光明和快樂。