企業簡介

Monster魔爪(MNST)是一家主營能量飲品的企業,品牌標誌是一個像似魔鬼抓痕的M字,相信不少讀者都會在便利店或超市,見過Monster的產品。

能量飲品是一種含有高濃度興奮劑的飲料,主要含有咖啡因、牛磺酸、人參等成份。消費者可以透過飲用產品,去提高身體機能、專注力和降低疲勞感。

集團歷史相當悠久,可以一直追溯至1930年代,當時Hubert Hansen與他兒子於加州創立Hansen’s Juices果汁店。往後業務出現多次變化,直至2002年,才出現今時今日的Monster能量飲品。

在股市中,Monster不算一隻很受注目的股票,但回顧過去10年,股價曾倍數級增長。若再拉長至20年計,增幅更是數百倍!相當誇張!

集團目前於全球多個國家,擁有超過16,400個註冊和準備註冊中的商標,包括Monster、Monster Energy、Monster Energy Ultra、Monster Dragon Tea、Reign、True North、Predator、Fury等。

業務基本資料

集團業務主要分成4部分︰

1) Monster品牌 – 包括Monster Energy、Reign Total Body Fuel等能量飲品品牌

2) 策略性品牌 – 包括從可口可樂(KO.US)吸納的能量飲品品牌和Affordable Energy品牌

3) 其他 – 主要來自全資子公司American Fruits and Flavors LLC(AFF)向第三方客戶銷售的產品

4) 酒精類品牌 – 來自CANarchy的業務

以能量飲品銷量計,這企業佔美國市場3成以上,直迫主要對手紅牛的水平,相對於紅牛,集團算是一個後起之秀,現時跟紅牛在能量飲品市場中,都佔據領先地位。

收入部分,以Monster品牌為重心,佔總收入9成以上,但賺錢能力則是策略性品牌較高,經營利潤率平均達6成,Monster品牌只有近4成。

集團生產主要交由第三方進行,務求盡量減少資本開支,透過外包工序,令自己可以專注做好品牌推廣和產品配方開發。這類輕資產模式,能提升公司營運效率和保留更多現金流,作日後發展之用。

由於總資產較少,故資產周轉率相對可口可樂這類較多自營生產的企業為高,集團資產周轉率約為70%,而可口可樂只有40%左右,即集團的資產營運效益,比可口可樂更好。而銷售方面,Monster品牌能借助大股東可口可樂網絡,進入不同市場,對集團這類較中型的企業而言,是一種優勢。

業務發展與優勢

早期集團主要目標客戶為美國年青人和藍領人士,希望避開以白領和中高端消費者為目標的紅牛直接競爭。至金融海嘯後,美國能量飲品增長大幅放緩,令集團開始走向全球化發展。

集團魔爪標誌設計算是別出心裁,能有效吸引消費者注目(特別是年青人),從而提升品牌的可見度和形象。產品重量定為12和16盎司,有別於當時紅牛的8盎司設計,令消費者能更明確區分,主要成份比重相若,但定價較紅牛便宜(以同等重量計),更易吸引消費者。

透過產品設計和差異性的定位,令到集團能在發展初期,得以高速成長和生存下來。

2014至2015年,可口可樂(KO.US)看好能量飲品市場機遇,以21.5億美金買下Monster部份股權。集團與可口可樂(KO.US)完成了策略性聯盟,交換當中品牌(可口可樂能量飲品過渡至Monster,而Monster的非能量飲品品牌,則轉移至可口可樂),令這企業得以更集中精力在能量飲品上發展。

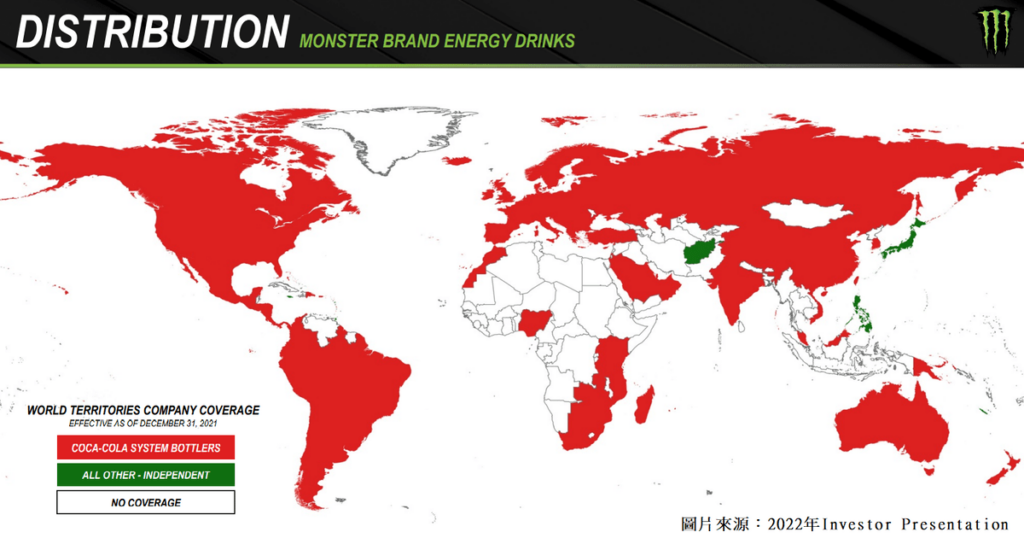

同時,可口可樂(KO.US)在銷售方面提供協助,令集團能透過可口可樂(KO.US)銷售網絡,把Monster品牌伸延至超過130個國家和地區(若全部品牌合計,已部署於超過150國家和地區),完成全球化部署的目標。

Monster現時收入依然是美國為主,佔總收入逾6成。但要留意,海外業務已由2007年前不足5%,大幅增長至2021年近4成,令地區性風險得以分散,同時成為這企業的增長力所在。

非主流模式的推廣

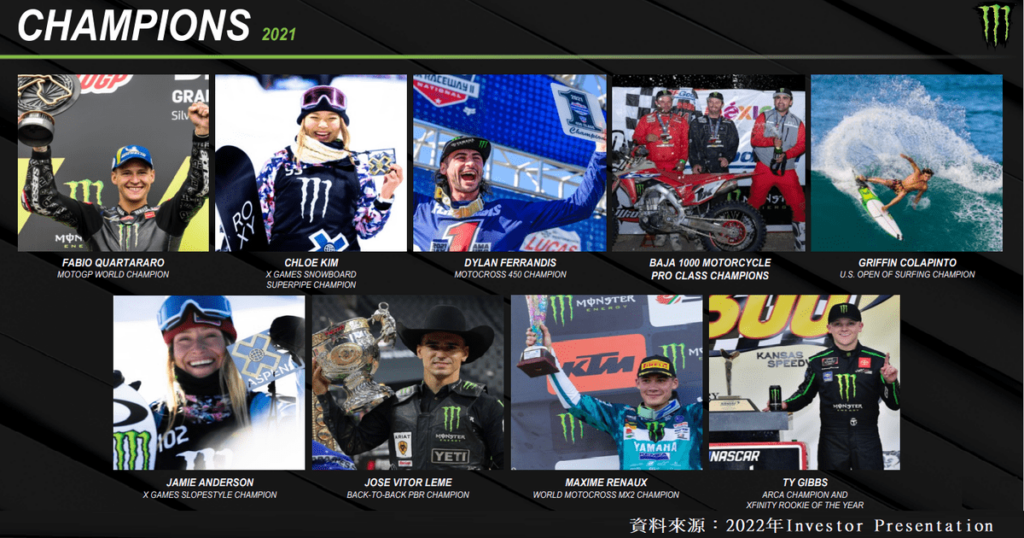

集團發展初期,面對龍頭企業紅牛,沒有花太多資源去打廣告戰。反而,集團利用贊助極限運動、音樂、電競等當時年青人熱衷的活動,更精準地向這群目標客戶進行推廣。

通過不同社交媒體,如FB、IG、Youtube、Twitter等,將各式各樣的贊助運動資訊,連同集團品牌引入消費者目光。

由於極限運動的運動員,不是頂級運動明星,故贊助費不會是天文數字。可以用一個性價比高的金額,就做到宣傳效果。

不過,這個模式都有一個缺點,始終極限運動非主流運動,接觸到的觀眾有限。但暫時這個模式,從營運表現上看,算是理想。

進軍酒精類業務

2022年2月,集團以3.3億美元現金完成了對精釀啤酒公司CANarchy Craft Brewery Collective LLC(CANarchy)收購,正式進入酒精飲品領域。

CANarchy是美國前六大精釀啤酒廠,在美國和20多個國家提供精釀飲品,2020年,CANarchy以美元計的增長趨勢,是前20名零售供應商的兩倍。

集團希望透過CANarchy品牌和資源,打入酒精市場。同時,未來或會進一步發展,創造新酒精品牌業務。2022年上半年,CANarchy收入少於5000萬美元,暫時佔集團總收入比重不多。現時全球酒精類飲品佔整體飲品比重不高,已發展和新興市場分別只佔11%和3%,故整個行業尚有不少增長空間。

相信這個收購,只會是一個開端。預期未來會有更多相關收購,或透過CANarchy本身品牌和資源,作進一步發展,令集團業務變得更多樣化。

業務表現理想

自1992年收購Hansen飲品業務以來,集團一直保持銷售額增長,集團毛利率跟飲品巨頭可口可樂(KO.US)60%相若,可見其賺錢能力,已達至一定水平。

不過,2021年毛利率出現倒退,年報中指出是原料和物流成本上升所致。故相信影響只是中短期,長線很大機會能重回過往水平。

根據過往表現,經營利潤率和純利率平均都比可口可樂(KO.US)高出數個百分點。而ROE,平均都有26%以上。集團以飲品行業計,賺錢能力算不錯。

集團自成立以來,一直未有向股東支付任何股息,並預期未來都會維持這個不派息政策。這點跟可口可樂(KO.US)不同,這企業依然致力推動發展,希望將業務變得更強和多元化,從而提升賺錢能力。另外,集團也會不時回購股份,以提升股東的利益,這都是加分位。